行业资讯丨德国Vat:10月1日前未提交证明或被禁止销售

2019-09-30 15:14:34

9月30日,据外媒报道,从10月1日起,面向德国消费者销售产品的在线零售商必须向其所在交易平台提供增值税(德国Vat)注册证明书,否则将可能将被禁止销售。

而这些证书可以从德国税务局(Finanzamt)获得,主要用来验证卖家的德国增值税注册是否符合最新要求,而对于在德国没有增值税义务的,则不需要新的税务证明。据了解,该规定自今年3月1日,就已经用于非欧盟卖家。

据外媒称,有许多业务活动可能会产生德国税务注册义务,符合以下四种情形之一,则会产生在德国进行税务注册的责任。且符合需要注册德国增值税要求的卖家,需要在2019年10月1日之前将注册税务证明提交给所在平台,否则帐户将会被封锁。

一、在德国成立的企业。

二、正在出售在德国存储的货物。

三、将货物从预先存储库存的欧盟外国国家运送给德国消费者,所有销售渠道每年在德国的总营业额为10万欧元。

四、从非欧盟国家向德国客户发货,而自己(或代表自己的承运人)是登记进口商。

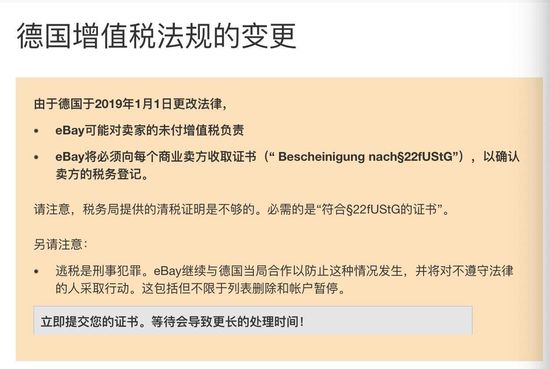

据了解,目前,亚马逊和eBay都已向卖家发出“警告”。

eBay表明,只有有责任支付德国增值税的卖家才需要获取并上传其税务证明。如果卖家销售价格低于10万欧元,不在德国持有股票,也不在德国注册,卖家无需注册Vat即可继续在eBay上出售产品。

而亚马逊则在公告中表示,所有自行完成往返德国订单或使用亚马逊FBA的亚马逊销售合作伙伴都必须获取并上载其税务证明。外媒称,这表明亚马逊正在采取更强硬的立场,并且,如果卖家想在亚马逊上向德国消费者出售商品,即使不必支付德国增值税,也将必须获得税务证明。

值得注意的是,如果德国消费者可以购买未能在截止日期前提交德国VAT注册证明的卖家的商品,这也会影响到卖家在其他国家/地区网站上销售商品的能力。

亿邦动力了解到,为防止第三方卖家不申报增值税或者借此逃税,自去年8月1日,德国联邦内阁批准了一项法案——在线电商平台承担次级增值税责任的法案。

该法案要求在线电商平台要承担起监督卖家缴纳增值税的责任,追踪和收集第三方卖家向德国清费者所销售商品的信息,并反馈给德国税务部门。而该方案的生效期则为2019年1月1日。

亿邦动力了解到,欧盟增值税(EU VAT)是对附加在商品和服务的价值征税的一种消费税,适用于在欧洲交易的、用于使用或消费的商品或服务。就跨境贸易而言,对于欧洲商家来说,出口不需要收取,但进口到欧洲国家则需要征收。

由于各个国家VAT税率存在差异,所以缴纳的VAT税也不尽相同。对于向欧洲出口产品的中国卖家来说,缴纳VAT税有专门的计算公式。

进口增值税(IMPORT VAT)=(申报的货物价值+头程运费+关税)×商品对应该国的VAT税率(进口增值税卖家是可以申请退回的)。

销售税VAT=产品定价(税前价格)×商品对应该国的VAT税率,一般销售税VAT由客户承担。

需要缴纳的实际VAT=销售税VAT—进口增值税(IMPORT VAT)。

以上内容来自网络 如有侵权联系删除